市場動向と指数

12月1日(月曜日)の米国株市場は、先物からの下落で始まり、途中上昇したものの、日本時間午前4時過ぎに再び下落しました。

市場は先週の連騰から勢いを失速させました。

主要三指数は5日連続の上昇が止まりました。

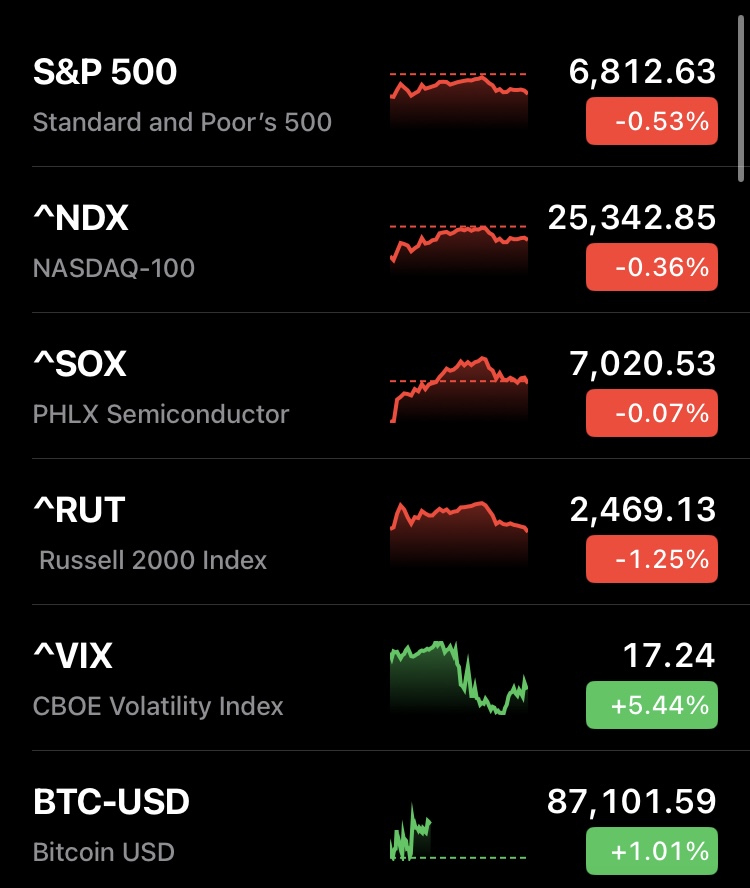

- ニューヨーク・ダウ:-0.89%

- S&P 500:-0.53%

- ナスダック:-0.38%

- ラッセル 2000(小型株):-1.16%と、大型株よりも弱い動きを示しました。

ダウ構成銘柄では、ウォルト・ディズニーやナイキが上昇し、NVIDIA、アップル、セールスフォースなども買われました。

しかし、ヘルスケア株(ユナイテッドヘルス、メルク、アムジェンなど)や工業株の防衛関連(GE Aerospace、レイセオン、ロッキード・マーチンなど)は軟調でした。

全体的にバリュー銘柄中心に下げが見られました。

個別銘柄とAI関連の動き

現在、市場で強いのは、やはり半導体やAI関連の銘柄のみという状況が続いています。

NVIDIA

序盤の下げから反転し、1.7%高となりました。

NVIDIAは半導体設計支援を行うシノプシスに20億ドル(約3100億円)を出資することを決定しました。

これは、発行済み株式の約2.6%に相当します。

この投資の目的は、AIによる半導体設計の自動化を促進することであり、複雑化しすぎた最新のGPU設計において、人間だけの力では限界が来ているためです。

シノプシス株は4.9%から5%上昇しました。

ブロードコム

-4.2%の急落となり、4日続進が終了しました。

Alphabet (Google)

AI相場の牽引役だったNVIDIA中心の銘柄が下げる一方で、Googleを傘下に持つアルファベットの上昇が際立っています。

アルファベット株は11月間で14%上昇し、時価総額でマイクロソフトを7年ぶりに逆転して世界3位に迫っています。

GoogleのTPUはNVIDIAのGPUに比べコストが低いとされ、シェアを奪う期待が高まっています。

Apple

1.5%上昇し続伸しました。

テクニカル的には買が入りやすいゾーンに乗っています。

また、AI部門の責任者が退任し、代わりにGoogleやMicrosoftでAIを率いてきた人物がAIチームの一部を引き継ぐことが発表されました。

MongoDB

決算発表後、EPSと売上高が予想を大幅に上回ったため、株価は時間外で20%超急騰しました。

経済指標とマクロ環境

ISM製造業景況指数 (11月)

予想の49.0に対し、結果は48.2、前回(48.7)からも低下し、弱い数字でした。

50未満は縮小を示し、新規受注が落ち込み、4ヶ月ぶりの大幅縮小となりました。

依然として製造業は苦しんでおり、貿易政策の不透明感や生産コストの高止まりが足かせとなっています。

GDP Now

3.9%と、米国の強い経済状況が引き続き示されており、ISM製造業指数とは対照的な状況です。

米国債利回り

10年債利回りは4.091%まで上昇しました。

長期金利の上昇は、グロース株やPERが高い銘柄にとって逆風となりやすいです。

AIバブルの現在地と見通し

現在のAI関連投資がバブルであるか否かの議論は続いていますが、より重要なのは現在のステージです。

マクロ環境の側面

現在のAI関連投資は加熱にはほど遠く、1990年代初期の水準に留まっています。

企業のマクロ負債比率も低水準であり、現状の好景気は信用拡大や設備投資の急増を基盤としていません。

つまり、大半の企業は加熱化していません。

センチメント(投資家心理)の側面

市場は楽観的ですが、まだ強乱的ではありません。

IPOの累積総額は90年代中期の水準に匹敵しており、市場の投機的な動きはまだスタートアップ企業にまで波及していません。

バリュエーションの側面

S&P 500の循環調整済みPERはすでに39.5倍に達しており、これは1998年末から1999年初頭の水準に並ぶリスクがあります。

リスクは少数の巨大AI企業に高度に集中しています。

これらの要素を複合的に考えると、マクロ経済においてはまだバブルの様相を呈していませんが、バリュエーションはすでに高く、投資家心理は熱狂的になりつつあります。

結論として、個別銘柄レベルではバブル崩壊の可能性がある一方で、業界全体としてはバブルは未だ形成に至っていない、と分析されています。

投資戦略と季節性

12月の市場

歴史的に株式市場にとって良い月とされており、S&P 500は過去20年間で平均0.59%のリターンを記録しています。

また、アノマリーに基づくと、12月の前半は軟調になりやすく、後半にかけてサンタクロース・ラリーを含めて強くなるのが一般的なパターンです。

投資戦略

短期の値動きに惑わされず、長期的な需要の強さを信じるのであれば、しっかりとホールドしていくことが推奨されています。

リスク管理策としては、コア・サテライト戦略の採用や、生活必需品、ヘルスケア、債券のETF、およびゴールドへの分散投資が有効であるとされています。

ビットコインについて

最近の急落状況

仮想通貨市場は全面安となり、特にビットコインは急落に見舞われました。

価格

ビットコインは一時9万ドルを割り込み、8万5,000ドルまで下落しました。

イーサリアムも一時10%安の2,719ドルまで値を下げました。

要因

主にリスク回避ムードの高まり、世界的な金利の上昇、そして中国による規制強化が背景にあります。

強制生産

暗号資産市場で売りが再燃し、レバレッジ取引の強制生産(約10億ドル相当)が連鎖して、下げが加速しました。

急落の主な原因

日銀の金融政策への警戒感

日本銀行の植田総裁が12月にも利上げする可能性を示唆したことが、リスク回避ムードを強めました。

金利が上がると、日本国債や米国債のような安全資産の利回りが魅力的になり、ビットコインのようなリスクの高い資産は売られやすくなります。

歴史的に、円キャリー・トレードの巻き戻しは、暗号資産を含む世界のリスク資産を圧迫しやすいと見られています。

中国による規制強化

中国が仮想通貨の取引に対する厳格な取り締まりを求めたことも、悪材料視され、仮想通貨全般の下落につながっています。

ポジティブな動き

急落の中にも、長期的な期待値を高める材料も出ています。

バンガードの参入

これまで暗号資産ETFの販売に消極的だった大手運用会社バンガードが、明日からクリプトETFの販売をプラットフォームで開始すると報じられました。

これは市場で好感されました。

マイクロストラテジー社の準備金

マイクロストラテジー社は、今後2年分の利払いおよび配当に充当するための14.4億ドルのキャッシュリザーブを創設すると発表しました。

これにより、同社がビットコインの保有分を売却して資金を賄う可能性が低くなったため、投げ売り懸念が回避されました。

まとめ

ビットコインの急落は、短期トレーダーのマインドがまだ冷え切っていることの表れだと見られています。

しかし、長期投資家のマインドは回復しており、ETFフローもプラスが続いています。

市場は現在、日銀の利上げといったマクロ的な懸念を克服し、熱狂的な陶酔の段階には至っていないという見方もあります。

米国株市場は、ISM製造業指数の弱さや金利上昇の懸念、そしてビットコイン急落に見られるリスク回避ムードにより荒れたスタートとなりましたが、AI関連の巨大企業群や消費の好調さ、そして歴史的な12月の強さが下支えとなる可能性を秘めています。

現在の市場は、マクロ経済の緩慢な進展と、AIを中心とした技術革新の過熱感という二つの異なる力によって引っ張られている状態と言えます。

コメント