1月16日の米国株式市場は、主要指数が小幅な下落にとどまり表面上は静かな一日でしたが、水面下ではトランプ次期政権による「制度の再構築」を巡る思惑が相場の前提を揺さぶり始めています。

主要指数の終値は、ニューヨークダウが43,359ドル(-0.17%)、NASDAQが23,515ポイント(-0.06%)、S&P 500が6,940ポイント(-0.06%)でした。

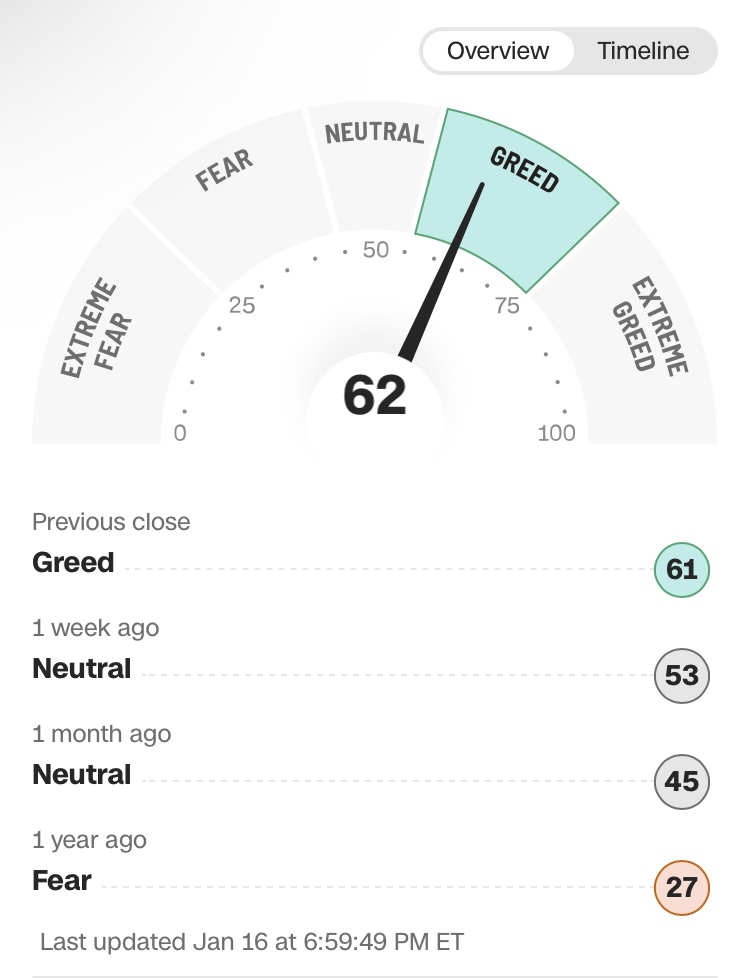

1月16日の米国株

当日の市場を動かした主な要因は、以下の4つのポイントに集約されます。

FRB議長人事を巡る混乱と「影の議長」リスク

次期FRB議長の最有力候補とされていたハセット氏に対し、トランプ氏が難色を示したとの観測が浮上しました。

理由

トランプ氏はより積極的な利下げを求めており、ハセット氏のアプローチでは不十分だと考えている可能性があります。

新候補

代わりに元FRB理事のケビン・ウォーシュ氏が浮上しています。

同氏は過去にタカ派的でしたが、現在は利下げを支持し、トランプ氏の方針と足並みを揃えています。

二重構造の懸念

現職のパウエル議長は、議長を退任しても2028年まで理事として残る権利があります。

新議長の下に前議長が留まる「影の議長」状態は、金融政策の意思決定を不透明にするリスクとして警戒されています。

トランプ関税とグリーンランド問題

トランプ氏が「グリーンランド問題に協力しない国には関税をかける」と発言し、地政学と安全保障を関税に結びつけました。

市場の反応

関税が予測不能な「万能レバー」として使われることへの懸念が再燃しています。

法的リスク

1月20日には、最高裁判所がトランプ関税の合憲性を判断する可能性があり、その結果次第では実体経済や財政(還付額は1300億ドル超)に多大な影響が及びます。

AI・データセンターへの電力コスト負担

トランプ氏は、AIデータセンターの需要急増による電気代上昇を防ぐため、テック企業に発電所の建設費用(約150億ドル規模)を負担させる方針を打ち出しました。

テック企業には15年間の電力固定価格買い取り義務が生じる可能性があり、設備投資の重石となる懸念があります。

一方で、電力インフラ関連のコアウィーブやネビウスなどの銘柄には買いが入りました。

強気な半導体と明暗分かれる銀行決算

マイクロン(MU)

台湾積体電路製造(TSMC)の元会長でマイクロンの取締役であるマーク・リュウ氏が、高値圏で自社株を巨額購入したことが判明し、7%超の急騰を見せました。

2026年までの生産能力が完売状態であるという強気な見通しが背景にあります。

銀行

PNCは資本市場関連の手数料増で上昇しましたが、ステート・ストリートは将来の利益率不安から下落し、セクター内でも反応が分かれました。

ビットコイン

ビットコインは、95,000ドルから98,000ドル付近での一進一退の攻防を続けています。

足元の動き

一時98,000ドル近辺まで上昇しましたが、その後95,000ドル付近まで反落しました。

ただし、下がればすぐに買い戻される底堅い展開が続いています。

マクロの影響

12月の米鉱工業生産が予想(-0.1%)を上回る0.4%の上昇となり、米経済の強さが示されました。

これにより早期利下げ期待が後退したことは、株式同様、仮想通貨市場の重石となりました。

今後の展望

ETFへの資金流入が戻り始めており、来週以降に10万ドルの大台を再びトライできるかが焦点です。

また、2026年に向けては、株式や債券をトークン化する「RWA(リアルワールドアセット)」の拡大が重要なテーマになると予測されています。

1月20日前後は最高裁の判断や政権交代関連のニュースが集中するため、ボラティリティが高まりやすい局面です。

コメント